界面新闻记者 |

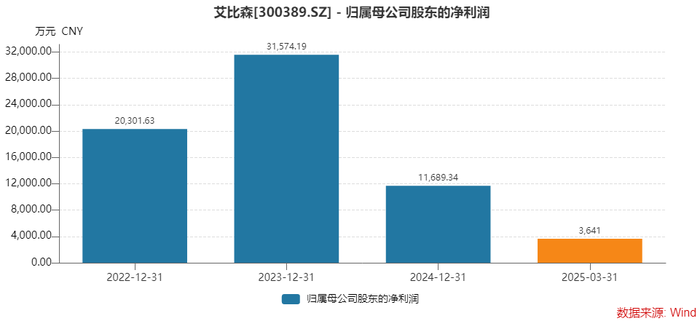

继2024年净利润骤降63%后,LED显示龙头艾比森(300389.SZ)又披露了一份业绩降幅近五成的2025年一季报。

4月17日晚间,艾比森公告,公司一季度实现营业收入8.26亿元,同比下降4.47%;实现归属于上市公司股东的净利润3,641.00万元,同比降幅48.69%。

不久前的2024年年报显示,公司营收36.63亿元,同比下降8.58%;归母净利润1.17亿元,同比下降62.98%。

连降的趋势与艾比森一年前提出的阶段性战略目标渐行渐远。2024年初,公司在2023年已实现签单约53亿元的基础上提出,力争2024年实现签单80亿元,2025年实现签单100亿元。实际结果大幅缩水,去年公司实际签单只有约42.56亿元。

艾比森证券部人士回应界面新闻称,今年签单目标未对外披露过。

更值得注意的是,界面新闻计算发现,艾比森LED显示屏每平方米单价已跌破了万元关口,且公司产能利用率大幅降至不到70%。

那么,艾比森今年业绩能企稳吗?在关税等地缘政治巨变的当下,海外业务占比较高的艾比森,今年的日子也不太好过,或将面临外销内需的双重夹击。

国内业务断崖式下降

艾比森是一家LED显示应用与服务提供商,下游应用包括体育赛事、舞台演出、广告等场景。

在2021年至2023年三年高增过后,艾比森业绩明显增长乏力。

对今年一季报业绩下滑的原因,艾比森表示,报告期计提的应收账款减值准备增加、证券投资的公允价值损失增加以及收到的政府补助减少综合影响所致。

这种下滑的趋势在2024年已显现。

营收下滑主要在2024年下半年,第三、四季度营收同比增长-2.73%和-35.69%;归母净利润下行则贯穿全年,第四季度甚至出现了单季81万元的亏损。

国内市场拖累了艾比森业绩表现。

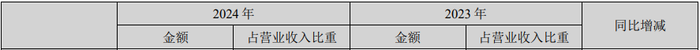

一季报未披露具体区域表现,去年年报显示,公司海外市场实现营业收入29.31亿元,同比增长13.78%;中国市场实现营业收入7.32亿元,同比下降48.84%。国内市场主要受政务采购缩减影响,同时行业竞争态势加剧。

去年艾比森海外营收占比由以往的超过六成,一举冲高至80%;而国内市场营收占比相应由35.70%下降至约20%。

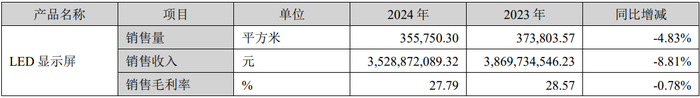

量价齐降是艾比森去年业绩下滑的主因。

价格上,界面新闻发现,LED显示屏销售单价在呈阶梯式下降,2024年每平方米单价甚至跌破万元关口。

综合各年的财报数据可算得,艾比森LED显示屏2022年和2023年每平方米单价分别为1.23万元和1.04万元。到了2024年,这一产品平均每平方米售价降至9920元。

受此影响,2024年艾比森实现毛利率27.48%,同比下降约2个百分点。

2023年艾比森牺牲毛利率换取了一定的签单和规模,当年签单量大幅增加51%至53亿元。彼时,艾比森证券部人士回应界面新闻称:“市场上同质的产品在大家一起跟进后价格会有所下调。也有部分签单的因素在。”

但2024年,在毛利率继续下降的同时,订单量远不如预期。艾比森原计划为“力争2024年实现签单80亿元”,但实际签单只有约42.56亿元,降幅约20%。

因此,销售量同步下行。艾比森去年的销售量35.58万平方米,较2023年的37.38万平方米降了近5%。

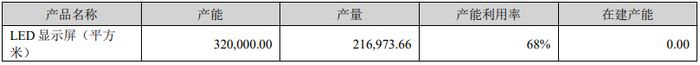

值得注意的是,艾比森的产能利用率也在下降。

艾比森2022年产能利用率90%;2023年,公司产能在增加8万平方米后,依然能保持89%的产能利用率。

然而2024年,公司LED显示屏总产能32万平方米,实际产量21.70万平方米,产能利用率降至68%。

好在艾比森一季报的毛利率已有所恢复。2025年一季度,公司毛利率再次回升至30%上方,为30.81%。LED显示屏产品也大概率升回均价万元之上。

华西证券分析师单慧伟认为,艾比森持续聚焦于成本控制、定价策略优化以及产品结构调整等经营策略,毛利率有望实现逐步修复。

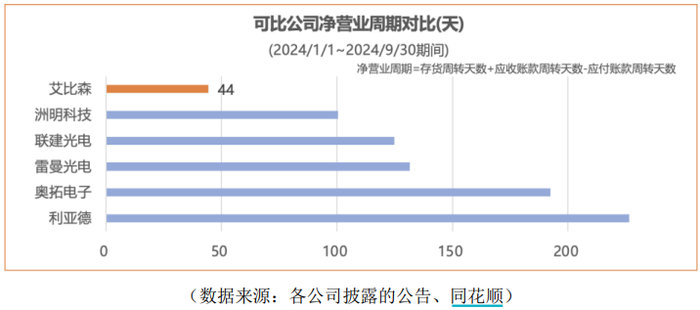

尽管如此,艾比森仍是同行业可比公司中业绩表现较优者。多家LED显示公司陷入亏损境地。

联建光电(300269.SZ)已披露年报,公司规模较小,去年实现归母净利润634.03万元,同比下降25.04%。

利亚德(300296.SZ)、奥拓电子(002587.SZ)和雷曼光电(300162.SZ)业绩预告显示,三家公司均出现了亏损。利亚德由盈转亏,亏损8.50亿元至11亿元;奥拓电子预亏2,800万元至4,100万元;雷曼光电亏损加大,预亏7,800万元至9,800万元。

艾比森2024年前三季度净营业周期44天,与同行相比,实现相对管理费用率更低。

与自身相比这一数据还有改善的空间,艾比森2023年净营业周期达到28天,高于同行业平均水平,各类运营效率更高。

海外扩张遭遇政策寒流

艾比森今年业绩何去何从,除了看国内市场恢复情况,海外市场也新增变数。

公司海外营业收入已连续三年保持两位数增长,三年复合年均增长率(CAGR)43%,欧洲、北美、亚非拉等区域的三年CAGR均超过30%。

近期美国的关税政策或给艾比森北美的增长势头按下暂停键。

年报可见,北美地区为艾比森去年营收贡献了最大份额的增长。去年,这一地区营收7.55亿元,同比增长40%,仅次于大洋洲,而大洋洲的基数低才显得增速高。

在业绩说明会上,据艾比森副总经理、董秘孙伟玲介绍,公司2024年出口到美国的产品的销售收入占公司年度销售收入约15%,预计今年持平或略降,公司海外市场覆盖了亚洲、欧洲、北美洲、南美洲、非洲和大洋洲等地140多个国家。

长期来看,艾比森认为影响有限。“LED显示屏厂家主要都在中国。所以,长期来看,美国加征关税对公司整体业务影响有限。”孙伟玲表示,对于美国加征关税造成的利润空间压缩等问题,可通过商品涨价、优化生产流程、增强企业自身竞争力等方式来降低影响。

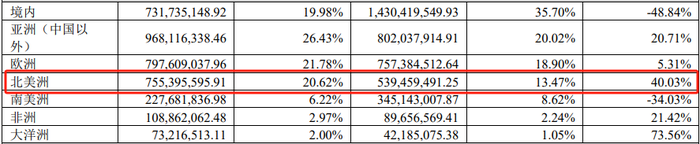

从行业层面来看,第三方机构认为,全球LED显示屏市场规模仍在增长。

根据集邦咨询《2025全球LED显示屏市场展望与价格成本分析》中数据显示,预计2024年全球LED显示市场规模将达到约535亿元,仍处于持续增长的态势。剔除单价调整因素后,显示屏的实际产销量(面积)依然保持着两位数的增长率,LED显示的全球渗透率也在不断提升。

艾比森援引报告预计,全球市场规模将在未来几年继续保持约8%的稳健增长。

增长区域主要在海外市场。

- 其中,北美市场的户外显示和娱乐租赁领域成为主要增长驱动力;

- 欧洲的零售和展览市场需求持续爆发,推动了该地区市场的进一步扩张;

- 此外,东南亚、中东、拉美等新兴市场的LED显示屏渗透率不断提升,增长速度更为迅猛。

“这些国际市场的强劲需求为全球LED显示行业带来了更多的机会。”孙伟玲表示。

与此同时,国内市场仍面临挑战。孙伟玲指出,“国内显示屏市场受到政务采购缩减的较大影响,同时在激烈的市场价格竞争压力下,整体增长面临挑战。”

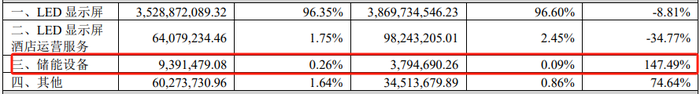

主业增长乏力,为开拓新的增长点,艾比森2023年布局了储能业务,但业务进展缓慢。

公司的储能业务涵盖家庭储能和工商业储能领域。据孙伟玲介绍,2024年度,新产品陆续开发认证并发布上市,储能产品销售及服务网络先后触达欧洲、亚太及国内市场,已在国内外成功交付多个商用项目。

但实际上艾比森的储能业务营收从2023年的379.47万元增长至939.15万元,绝对金额偏低,营收占比仍不足0.3%。

机构下调了艾比森未来的业绩预期。

华西证券将艾比森2025年、2026年的归母净利润预期由原2.00亿元和3.01亿元下降至1.55亿元和2.04亿元。

十大流通股东中,北向资金连续两个季度减持艾比森,资本信心不足。

香港中央结算中心在2024年四季度和2025年一季度分别减持艾比森59.86万股和13.73万股,持股数量降至102.24万股。自然人高安旗2024年四季度持股106万股成为艾比森第八大股东,2025年一季度便退出。

同时,博道远航混合型基金持股160.13万股,新进成为第八大股东。

二级市场上,艾比森股价低迷,4月18日公司股价微涨1.15%,收于9.66元/股,动态市盈率约24.5倍,最新市值36亿元。

面对国内政务采购收缩与海外贸易壁垒的双重挤压,艾比森的业绩也是LED显示行业整体困局。

价格战已拉低行业利润,产能空置高企。尽管通过毛利率修复和区域多元化艾比森能暂保行业地位,但公司百亿签单目标已也幻影意味着,规模扩张已非万能解药。公司押注的储能业务目前贡献微乎其微,能否在三年培育期内打开“第二增长曲线”,或将决定这家老牌厂商能否穿越周期寒冬。

有话要说...